Cookie-Einstellungen

Damit Sie auch gerne zu uns kommen, setzen wir Cookies und verwandte Technologien ein, um unsere Website für Sie nutzerfreundlich, effektiv und sicher zu gestalten. Dazu zählen Cookies, die für den Betrieb der Website notwendig sind (erforderliche Cookies) und solche, die zu Analysezwecken eingesetzt werden oder Ihrem Komfort dienen. Der Einsatz der Analyse- und Marketing Cookies ist optional, sie ermöglichen es aber, dass wir Ihnen individuelle Inhalte anzeigen können. Sie können selbst entscheiden, ob Sie dem Einsatz dieser Cookies zustimmen. Weitere Informationen dazu finden Sie in unserer Datenschutzerklärung. Mit Ihrem Klick auf „Alle auswählen und speichern“ stimmen Sie der Verwendung aller Cookies zu, über den Button „Cookie-Einstellungen“ können Sie die Verwendung individuell anpassen.

Gastbeiträge

Der Wert von Informationen in Blockchains: Maximal Extractable Value (MEV)

Gastbeiträge

25.07.2022

Frontrunning and Backrunning im traditionellen Finanzwesen

In den Tagen, als Börsengeschäfte noch auf Papier getätigt wurden, wurden Kundenaufträge physisch von einem Schreibtisch zum anderen befördert, um bearbeitet zu werden. Ein Makler, der sieht, wie ein großer Kundenauftrag von einem Schreibtisch zum anderen befördert wird, könnte versuchen, vor dem Transporteur loszulaufen, um seinen Auftrag vor dem Kundenauftrag auszuführen. In einem anderen Szenario könnte der Makler auch versuchen, sein Geschäft direkt nach dem Großauftrag eines Kunden auszuführen (z. B. um als Erster einige Aktien zu verkaufen, nachdem der Auftrag des Kunden den Preis in die Höhe getrieben hat). Diese Praktiken des Brokers werden als Frontrunning bzw. Backrunning bezeichnet. Beide beruhen auf der Tatsache, dass der Makler Zugang zu nicht-öffentlichem Wissen hat.

Frontrunning und Backrunning sind verbotene Praktiken, da sie als eine Form der Marktmanipulation angesehen werden. Die Akteure dieser Praktiken nutzen nicht-öffentliche Informationen (z. B. einen Kundenauftrag) aus, indem sie dementsprechend Positionen eingehen. Handelt es sich bei dem Akteur um einen Makler, der für einen Hedge-Fonds arbeitet, so begeht er Betrug, indem er seine Interessen über die des Kunden stellt.

Der Wert von Informationen

Der Informationswert ist ein Konzept aus der Entscheidungswissenschaft, das sich mit dem Nutzengewinn eines Entscheidungsträgers befasst, der mehr Wissen erwirbt, bevor er eine Entscheidung trifft (d. h. die Unvorhersehbarkeit verringert). Frontrunning und Backrunning sind Techniken, um den Wert von Informationen im Finanzwesen und insbesondere im Handel zu erfassen. Obwohl sie im traditionellen Finanzwesen als illegal angesehen werden, da sie von Informationen profitieren, die der Öffentlichkeit nicht zugänglich sind, ist dies bei öffentlichen, permissionless Blockchains nicht der Fall.

Bitcoin und Ethereum sind zwei der beliebtesten öffentlichen, erlaubnisfreien Blockchains, bei denen die Transaktionen transparent sind. Jeder Teilnehmer des Netzwerks kann die Transaktionen beobachten und Informationen über sie abrufen, bevor sie bestätigt (d. h. in einen Block aufgenommen) werden. Auch wenn nicht jede Transaktion für den Beobachter einen Nutzen bringt (z. B. eine Transaktion zwischen zwei externen Konten (EOA)), kann eine Transaktion, die mit einem smart contract einer dezentralen Anwendung (dApp) interagiert, wertvolle Erkenntnisse liefern. Die Überwachung von Interaktionen mit intelligenten Verträgen dezentraler Finanzanwendungen (z. B. dezentraler Börsen, Kreditprotokolle, automatischer Marktmacher usw.) ist besonders wertvoll, da sie Aufschluss über stattfindende Transaktionen geben (ähnlich wie Insiderhandel im traditionellen Finanzwesen).

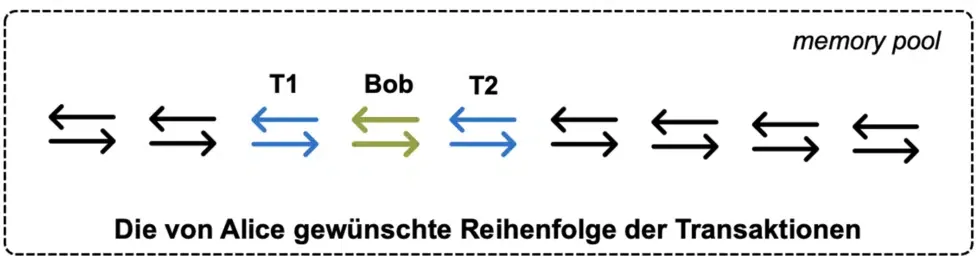

Nehmen wir zum Beispiel an, dass Alice, eine selbstfinanzierte Händlerin, einen vollständigen Knoten auf der Ethereum-Blockchain betreibt und jede im Netzwerk eingereichte Transaktion beobachten kann. Eine der Transaktionen, die sie gesehen hat, wurde von Bob, einem Kryptowal, eingereicht, der eine beträchtliche Menge an ABC-Tokens kauft. Alice weiß, dass Bobs Transaktion, wenn sie bestätigt und ausgeführt wird, den Preis von ABC in die Höhe treiben wird. Daher entwickelt sie einen Plan, um die ihr zur Verfügung stehenden Informationen zu nutzen, und reicht zwei Transaktionen im Netzwerk ein, nämlich T1 und T2. Während T1 eine bestimmte Menge von ABC kauft, verkauft T2 die gleiche Menge. Alice plant, dass T1 vor Bobs Transaktion ausgeführt wird (Frontrunning) und T2 direkt danach (Backrunning).

Anders als im traditionellen Finanzwesen sind Frontrunning und Backrunning in DeFi keine illegalen Praktiken, da die Transaktionsinformationen öffentlich und für jedes Mitglied des Netzwerks zugänglich sind. Darüber hinaus gibt es keine Vorschriften, die diese Praktiken verbieten. Alice kann also ihren Plan ausführen, indem sie die richtigen Transaktionsgebühren festlegt. Denken Sie daran, dass die Miner (oder allgemeiner die Blockproposer) die Transaktionen in ihrem Pool für unbestätigte Transaktionen (d. h. im Speicherpool) auf der Grundlage der von ihnen angebotenen Gebühr anordnen. Wenn Alice T1 mit einer Gebühr einreicht, die etwas über Bobs Transaktionsgebühr liegt, und T2 mit etwas weniger, kann sie den Miner möglicherweise dazu bringen, die Transaktionen in der von ihr gewünschten Weise zu ordnen. Wenn alles wie geplant läuft, macht Alice einen Gewinn, da sie Zugang zu Informationen über die im Netzwerk eingereichten Transaktionen hat.

Die Macht von Blockanbietern und der Maximal Extractable Value

In öffentlichen, erlaubnisfreien Blockchains entscheiden die Blockproposer über die Menge der Transaktionen, die in den nächsten Block aufgenommen werden, und ihre jeweilige Reihenfolge. Kombiniert man dies mit der Tatsache, dass sie auch den Inhalt jeder Transaktion beobachten können (wie jedes andere Mitglied des Netzwerks), werden sie als in der mächtigsten Position stehend angesehen.

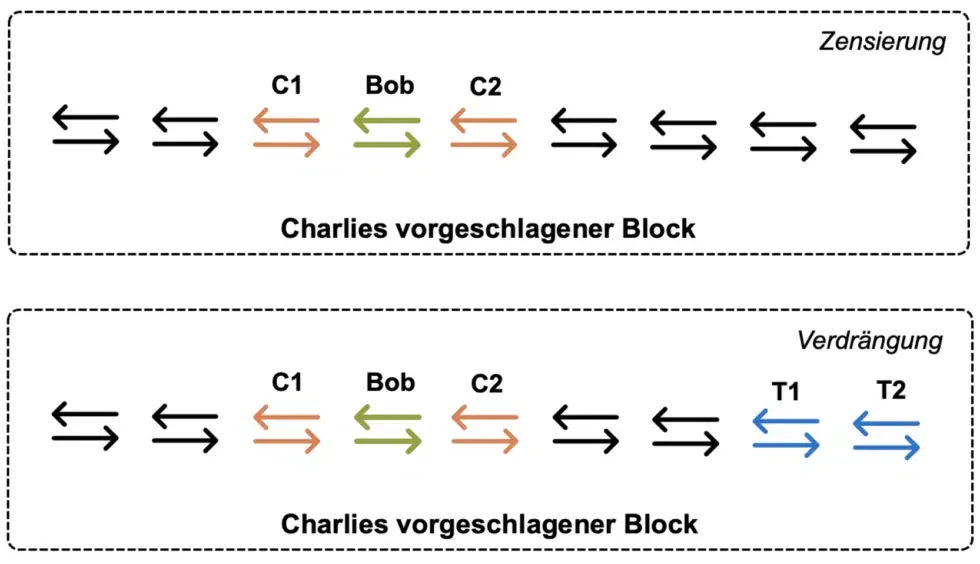

Kehren wir zu dem Beispiel zurück, in dem Alice versucht, aus Bobs Transaktion einen Gewinn zu erzielen. Das einzige Szenario, in dem Alices Strategie funktioniert, ist, wenn T1 und T2 in der richtigen Reihenfolge im Verhältnis zu Bobs Transaktion platziert werden. Nehmen wir an, Charlie ist ein Miner, der das Mining-Puzzle als erster gelöst hat und somit das Recht hat, den nächsten Block vorzuschlagen. Er ordnet die Transaktionen in seinem Speicherpool zunächst nach der Gebühr, die sie bieten, und nimmt die profitabelsten in seinen Block auf. Da er ein rationaler Spieler1 ist, simuliert Charlie auch jede Transaktion, um zu sehen, ob es irgendeine Transaktion gibt, die er duplizieren und seinen Gewinn erhöhen kann. Er erkennt, dass er durch die Duplizierung von T1 und T2 durch Alice die Gelegenheit nutzen kann, die durch Bobs Transaktion entstanden ist. An diesem Punkt kann Charlie entweder:

- Alices Transaktionen weglassen und seine Transaktionen zur Korrektur der Positionen einfügen (Zensierung)

- Alices Transaktionen auf sinnlose (unrentable) Positionen setzen (Verdrängung)

Der potenzielle Gewinn, den Charlie in diesem Szenario erzielen kann, wird als Miner Extractable Value (MEV) definiert. Obwohl der Begriff zuerst von Phil Daian et al. in ihrem bahnbrechenden Artikel Flashboys 2.0 (2019) als „Miner Extractable Value“ geprägt wurde, wurde er bald in Maximal Extractable Value umbenannt. Für diese Umbenennung gibt es zwei Gründe:

- Miner zögern mit dem Sammeln von MEV, da dies das Vertrauen in das System verringern könnte. Stattdessen wird der MEV meist von anderen Netzwerkteilnehmern, den Suchern, gesammelt.

- Wie Alice gibt es viele Sucher (Bots) im Netzwerk, die den Speicherpool ausspähen. Die Sucher, die um dieselbe Gelegenheit konkurrieren, versuchen, dem Miner die höchste Transaktionsgebühr anzubieten, so dass sie andere Sucher schlagen und als erste den Hebel ansetzen können.

- In Blockchains, die kein Proof-of-Work verwenden, gibt es immer noch Blockproposer-Knoten (z. B. Validierer, Baker), die das Recht haben, die Transaktionen in einem Block anzuordnen.

Auf der offiziellen Ethereum-Website wird MEV als der maximale Wert definiert, der aus der Blockproduktion durch Einschluss, Ausschluss und Neuanordnung von Transaktionen in einem Block extrahiert werden kann. Während MEV in öffentlichen, erlaubnisfreien Blockchains schon immer existierte, ist es seit 2020 mit dem Aufkommen von DeFi noch prominenter geworden. Artikel wie Ethereum is a Dark Forest und Escaping the Dark Forest machten MEV einer breiten Öffentlichkeit bekannt und zeigten, wie gefährlich das MEV-Spiel sein kann.2 Obwohl es schädliche MEV-Strategien wie die von Alice3 gibt, die als Sandwich-Attacke bezeichnet wird, ist nicht jeder MEV-Eingriff störend.

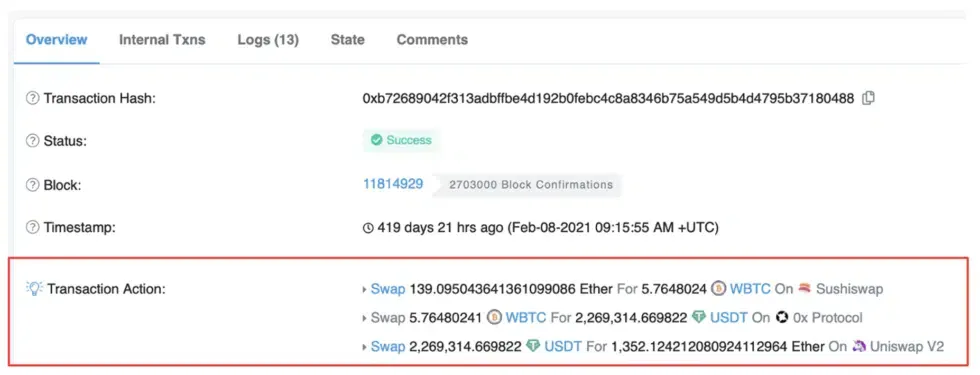

Arbitrage ist eine der häufigsten Formen des MEV, die dazu beiträgt, dass dezentrale Börsen die genauesten Preise für ihre Token anbieten können. Arbitrage kann definiert werden als der Akt des Kaufs eines Vermögenswerts von einer Börse zu einem bestimmten Preis und des Verkaufs an einer anderen Börse zu einem höheren Preis in einer einzigen, atomaren Transaktion. Der folgende Screenshot von Etherscan.io zeigt die Details einer Arbitrage-MEV-Transaktion. Der Arbitrageur tauscht zunächst 139 Ether auf Sushiswap gegen 5,76 Wrapped Bitcoin (WBTC) und nach einer Reihe von Tauschgeschäften auf verschiedenen Börsen, endet er mit 1.352 Ether.

Formen von MEV

Arbitrages und Sandwich-Attacken sind zwei der beliebtesten Formen des MEV. Eine weitere Form sind Liquidationen, bei denen die Suchenden darum wetteifern, als erster eine Sicherheit zu liquidieren, um eine Belohnung zu erhalten. Da diese Formen des MEV leicht aufzuspüren sind, gibt es einen erbitterten Wettlauf unter den Suchenden, wer sie als Erster erwischt. Sie sind jedoch nicht sehr profitabel, da der größte Teil des erbeuteten MEV als Transaktionsgebühr an den Blockanbieter gezahlt werden muss, um die anderen Finder desselben MEV zu überbieten.

Neben den populären Formen halten die Suchenden auch nach geheimeren MEV-Möglichkeiten Ausschau. Im Long Tail des MEV liegt der eigentliche Gewinn, da es hier viel weniger Konkurrenz gibt. Dennoch kann es sehr viel komplizierter sein, sie zu finden, als eine Arbitrage-Gelegenheit zu erkennen (ein Beispiel dafür finden Sie in diesem Twitter-Thread).

Quantifizierung von MEV

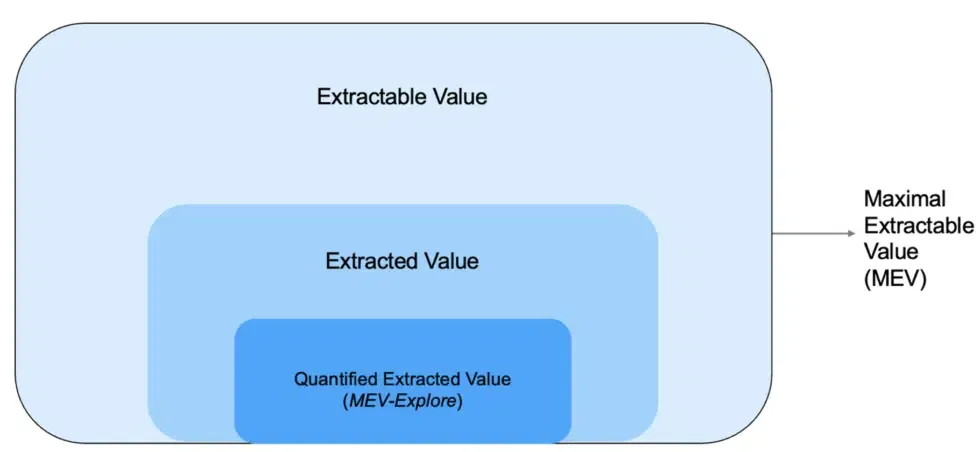

Flashbots, die primäre Forschungsgruppe, die an MEV arbeitet, hat ein Dashboard, MEV-Explore, entwickelt, das Statistiken über Arbitrage- und Liquidations-MEV anzeigt, die auf der Ethereum-Blockchain extrahiert wurden. Demnach wurden seit dem 1. Januar 2020 663 Mio. $ MEV extrahiert, wobei 99,12 % der MEV-Transaktionen Arbitragemöglichkeiten darstellten (Stand 07/2022). Obwohl der ermittelte Betrag signifikant ist, kann es sich, wie Flashbots ebenfalls angibt, nur um eine untere Grenze für den Gesamtbetrag des auf Ethereum extrahierten MEV handeln, da MEV-Explore nur einzelne Transaktionsmöglichkeiten (z. B. keine Sandwich-Angriffe) erfasst, die auf einem bestimmten Satz von DeFi-Protokollen ausgeführt werden.

Die Quantifizierung von MEV auf Ethereum ist keine triviale Aufgabe. Selbst wenn Flashbots MEV-Explore jedes existierende DeFi-Protokoll abdecken würde, würde ihre Quantifizierung nur eine untere Grenze darstellen. Der Hauptgrund dafür ist der lange Schwanz von MEV-Formen. Da MEV auf viele verschiedene Arten aufgedeckt werden kann, können wir nicht über jede existierende Form Bescheid wissen. Daher können die von uns entwickelten Werkzeuge nur versuchen, die uns bekannten Formen abzudecken, und selbst das kann nicht vollständig gelingen, wie wir bei MEV-Explore gesehen haben. Darüber hinaus ist der langeSchwanz des MEV, den die Ethereum-Gemeinschaft kennt und extrahiert, immer noch nur ein Teil des tatsächlich extrahierbaren Wertes.

MEV in Bitcoin

Theoretisch gibt es auch bei Bitcoin MEV (z. B. bei der Bestellung von Transaktionen über Lightning-Kanäle). Im Vergleich zu Ethereum oder anderen Ethereum-basierten Chains ist der MEV-Anteil jedoch aufgrund der unterschiedlichen Komplexität des Verhaltens der Anwendungsschicht deutlich geringer. Da Bitcoin viel konservativer im Umgang mit DeFi und den darauf laufenden Anwendungen ist, ist die MEV-Belastung standardmäßig weniger auffällig. Dies könnte sich in Zukunft mit dem wachsenden DeFi-Ökosystem, das auf Bitcoin aufbaut, ändern.

Abschließende Worte

Seit seinem Aufkommen hat der MEV Ethereum und andere Ethereum-basierte Ketten verändert. Er hat sich auf fast jede Komponente des Netzwerks ausgewirkt, von den vollständigen Node-Implementierungen (siehe MEV-Geth) bis hin zu den Anreizen für Blockproposer (laut der offiziellen Ethereum-Website könnte MEV in naher Zukunft wichtiger werden als die Blockbelohnung für Blockproposer). Es werden MEV-resistente Anwendungen entwickelt, um den Nutzern ein besseres Erlebnis zu bieten (siehe CowSwap). Die Ethereum Foundation arbeitet nun mit Flashbots zusammen, um die MEV-Szene in ETH 2.0 zu demokratisieren (siehe mev-boost). Als Teilnehmer der Blockchain-Gemeinschaft sollten wir uns des MEV bewusst sein, da er weiterhin existieren und möglicherweise mit dem wachsenden Ökosystem wachsen wird.

Burak Öz

Researcher at the chair for Software Engineering of Business Information Systems (sebis)

Technical University of Munich (TUM)

Burak Öz ist seit August 2021 Doktorand am Lehrstuhl für Softwaretechnik der Wirtschaftsinformatik (sebis) an der Technischen Universität München (TUM). Er hat einen Master-Abschluss in Informatik an der TUM. Derzeit forscht er zu maximal extrahierbarem Wert (MEV), Anreizmechanismen und DeFi/CryptoEconomics.

1 In der Spieltheorie versuchen rationale Spieler immer, ihren Nutzen zu maximieren.

2 Gefährlich in dem Sinne, dass es viele hochkomplexe Bots gibt, die versuchen werden, von jeder möglichen Gelegenheit zu profitieren, die sich dem Netzwerk durch eingereichte Transaktionen bietet. Diese Bots scheren sich nicht um die störenden Auswirkungen auf die Nutzer.

3 T1 und T2 schieben Bobs Transaktion zusammen, so dass er ABC zu einem höheren Preis kauft, da T1 den Preis in die Höhe treibt.

Weitere Beiträge

Einblicke in digitale Assets: Interview mit Dr. Ulli Spankowski

Dr. Ulli Spankowski gewährt Einblicke in seinen Werdegang im Bereich Digital Assets, die Krypto-Allokation im Retail- & institutionellen Bereich & die Risiken von Investments in digitale Werte.

Bitcoin Halving 2024: Auswirkungen und Chancen für institutionelle Investoren

In der Welt der Kryptowährungen steht ein wiederkehrendes Ereignis bevor, das sowohl für private Anleger als auch für institutionelle Investoren von großer Bedeutung ist: das Bitcoin Halving.

Partnerschaft mit Boerse Stuttgart Digital: Zugang zum Kryptomarkt für institutionelle Kunden der Profidata

Institutionelle Kunden von Profidata erhalten künftig die Möglichkeit des einfachen Handels und der sicheren Verwahrung von Kryptowährungen. Möglich macht das Boerse Stuttgart Digital.